Σταθερά αισιόδοξη για την πορεία των ελληνικών τραπεζών αποδεικνύεται Η JP Morgan, σε νέα έκθεσή της, προχωρά σε αναβάθμιση τόσο των τιμών – στόχων για τις μετοχές των ελληνικών τραπεζών όσο και των εκτιμήσεων για τα κέρδη ανά μετοχή, ενώ διατηρεί αμετάβλητη τη σύσταση «overweight».

Όπως εκτιμά, η Εθνική Τράπεζα έχει την καλύτερη τοποθέτηση σε ένα περιβάλλον αυξανόμενου κόστους χρηματοδότησης, ενώ οι Alpha Bank και Τράπεζα Πειραιώς αποτελούν τα προτιμώμενα «value plays».

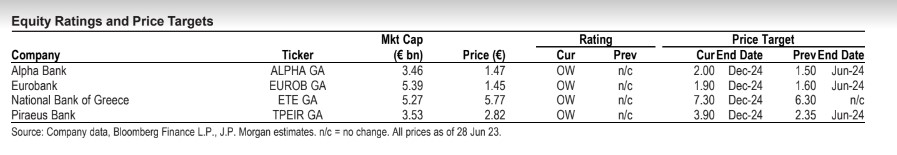

Ειδικότερα, η νέα τιμή – στόχος για την Alpha Bank είναι στα 2 ευρώ (από 1,50 ευρώ πριν), για τη Eurobank στα 1,90 ευρώ (από 1,60 ευρώ πριν), για την Εθνική Τράπεζα στα 7,30 ευρώ (από 6,30 ευρώ πριν) και για την Τράπεζα Πειραιώς στα 3,90 ευρώ (από 2,35 ευρώ πριν).

Όπως υπογραμμίζεται στην έκθεση οι ελληνικές τράπεζες έχουν καταγράψει εντυπωσιακή πορεία με κέρδη 52% από την αρχή του έτους, έναντι 8% για τον τραπεζικό δείκτη του Stoxx 600 και 9% για τον τραπεζικό δείκτη της περιοχής CEEMEA (Κεντρική και Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική), βοηθούμενες από την ισχυρή κερδοφορία, τις αναβαθμίσεις των εκτιμήσεων για τα κέρδη ανά μετοχή, στοιχεία που υπογραμμίζουν την ώθηση για τον κλάδο από τις αυξήσεις επιτοκίων αλλά και από τη δυναμική βελτίωσης της ποιότητας του ενεργητικού του.

Μετά τις εκλογές και την πολιτική αβεβαιότητα να έχει παρακαμφθεί, οι οικονομολόγοι της αμερικανικής τράπεζας συνεχίζουν να βλέπουν παρατεταμένη και ισχυρή επέκταση της ελληνικής οικονομίας (αύξηση του ΑΕΠ κατά 2% το οικονομικό έτος 2023, σημαντικά υψηλότερη από το 0,6% για την ευρωζώνη). Μαζί με τα επενδυτικά σχέδια που σχετίζονται με το Ταμείο Ανάκαμψης, προβλέπεται ότι ο ακαθάριστος νέος δανεισμός των ελληνικών τραπεζών θα φθάσει το 14% του ΑΕΠ έως το 2025 από 8% το 2019, γεγονός που μεταφράζεται σε 6% CAGR στα χαρτοφυλάκια των εξυπηρετούμενων δανείων για το διάστημα 2022 – 2025. Ενώ οι παγκόσμιες προοπτικές είναι αβέβαιες, η εστίαση της ανάπτυξης στις επιχειρήσεις και το Ταμείο Ανάκαμψης με ελάχιστες έως μηδενικές υποθέσεις ανάκαμψης για τον καταναλωτικό τομέα καθιστούν την Ελλάδα πιο ανοχύρωτη σε περιφερειακό πλαίσιο.

Οι ελληνικές τράπεζες σημείωσαν αύξηση 59% στα έσοδα από τόκους (NII) το α’ τρίμηνο του 2023, υποστηριζόμενες από την ταχεία μετακύλιση των υψηλότερων επιτοκίων από την πλευρά του ενεργητικού και την ακόμη περιορισμένη ανατιμολόγηση των καταθέσεων, οδηγώντας το μεγαλύτερο μέρος των αναβαθμίσεων +45%/+21%/+10% για τα κέρδη ανά μετοχή για το διάστημα 2023-25. Ενώ από εδώ και πέρα η εστίαση της αγοράς μετατοπίζεται ολοένα και περισσότερο προς τους αντίθετους ανέμους για τα περιθώρια κέρδους, εκτιμάται ότι τα διαρθρωτικά θεμέλια του κλάδου μπορούν να διατηρήσουν τις μεσοπρόθεσμες πιέσεις πιο περιορισμένες από ό,τι αλλού, με ιδιαίτερη άνεση στην ΕΤΕ χάρη στο ισχυρό και σταθερό franchise καταθέσεων λιανικής και τις χαμηλότερες πραγματικές ανάγκες χρηματοδότησης MREL λόγω του καλύτερου στην κατηγορία του δείκτη CET1 (16,5%/18,6% στο α’ τρίμηνο 2023/εκτίμηση για το 2025).