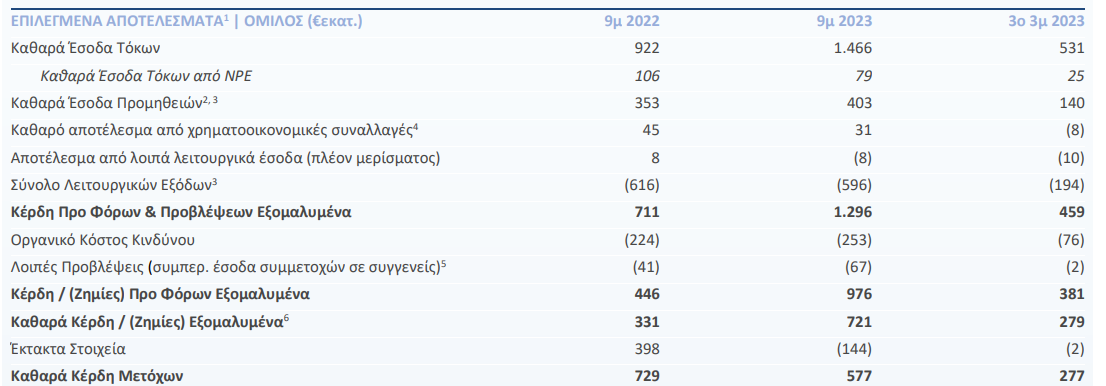

Καθαρά κέρδη 577 εκατ. ευρώ εμφάνισε στο 9μηνο του 2023 η Τράπεζα Πειραιώς, έναντι 729 εκατ. ευρώ το αντίστοιχο διάστημα του 2022. Στο τρίτο τρίμηνο, τα καθαρά κέρδη διαμορφώθηκαν στα 277 εκατ. ευρώ. Τα εξομαλυμένα καθαρά κέρδη ανήλθαν στο 9μηνο στα 721 εκατ. ευρώ, από 331 εκατ. ευρώ πέρυσι. Στο τρίτο τρίμηνο διαμορφώθηκαν στα 279 εκατ. ευρώ.

Σύμφωνα με την εισηγμένη,

Το 3ο τρίμηνο σηματοδοτεί ένα ακόμα ισχυρό τρίμηνο ποιοτικής κερδοφορίας, με άνοδο 17% τριμηνιαίως, με εξομαλυμένα κέρδη ανά μετοχή €0,21 και απόδοση ενσώματων ιδίων κεφαλαίων (RoaTBV) 17,6%. Κατά το 9μηνο 2023 τα εξομαλυμένα κέρδη ανά μετοχή ανήλθαν σε €0,55 με RoaTBV 15,4%, υπερβαίνοντας τις εκτιμήσεις για το έτος 2023

• Τα καθαρά έσοδα από τόκους του 3ου τριμήνου ανήλθαν σε €531 εκατ., +9% σε τριμηνιαία βάση. Τα συνολικά κόστη καταθέσεων αυξήθηκαν στο 0,5% τον Σεπ.23, με το κόστος των προθεσμιακών καταθέσεων να διαμορφώνεται σε περίπου 2,0%

• Τα καθαρά έσοδα από προμήθειες του 3ου τριμήνου διαμορφώθηκαν στα €140 εκατ., αυξημένα κατά 12% σε ετήσια βάση, λόγω της αυξημένης συναλλακτικής δραστηριότητας πελατών και της έμφασης στη διαχείριση περιουσιακών στοιχείων πελατών. Τα καθαρά έσοδα από προμήθειες διαμορφώθηκαν στα €403 εκατ. το 9μηνο, +14% σε ετήσια βάση, σε ευθυγράμμιση με τη στρατηγική του Ομίλου για ενίσχυση και διαφοροποίηση των εσόδων από προμήθειες

• Τα επαναλαμβανόμενα λειτουργικά έξοδα υποχώρησαν σε ιστορικό χαμηλό κατά το 3ο τρίμηνο, στα €194 εκατ., -2% σε τριμηνιαία και -8% σε ετήσια βάση, με τα κόστη 9μήνου να υποχωρούν κατά 3%, παρά τις πληθωριστικές πιέσεις

• Σημαντικά βελτιωμένη ποιότητα ενεργητικού, με δείκτη NPE στο 5,5%, από 8,8% ένα χρόνο πριν, και επαρκή κάλυψη NPE στο 57%, ενισχυμένη κατά 8 ποσοστιαίες μονάδες ετησίως • Επίτευξη καθαρής πιστωτικής επέκτασης €0,8 δισ. το 9μηνο, με θετική συνεισφορά από τη δυναμική απορρόφηση κεφαλαίων του Ταμείου Ανάκαμψης και Ανθεκτικότητας από την Τράπεζα Πειραιώς, η οποία έχει χρηματοδοτήσει περίπου 50 ελληνικές επιχειρήσεις ως τώρα, εκ των οποίων τα 2/3 μικρές και μεσαίες

• Τα υπό διαχείριση κεφάλαια πελατών αυξήθηκαν περαιτέρω 4% σε τριμηνιαία και 32% σε ετήσια βάση, στα €8,5 δισ. το 3ο τρίμηνο, λόγω των εισροών σε προϊόντα διαχείρισης περιουσίας και της θετικής δυναμικής της αγοράς

• Ισχυρή παραγωγή οργανικού κεφαλαίου 0,5% το 3ο τρίμηνο, οδηγώντας τον δείκτη CET1 στο 12,8% και τον συνολικό δείκτη κεφαλαίων στο 17,4%, τον Σεπ.23. Σε pro forma επίπεδο για τη μείωση σταθμισμένων βάσει κινδύνων στοιχείων ενεργητικού από τις πωλήσεις NPE που θα ολοκληρωθούν την προσεχή περίοδο, ο δείκτης CET1 διαμορφώθηκε στο 12,9% και ο συνολικός δείκτης κεφαλαίων στο 17,6%

• Ισχυρό προφίλ ρευστότητας, με δείκτη κάλυψης ρευστότητας στο 242% και δείκτη δανείων προς καταθέσεις στο 62%.

Δήλωση ceo Χρήστου Μεγάλου

“Η οικονομική ανάπτυξη στην Ελλάδα διατήρησε τη δυναμική της το πρώτο εξάμηνο του 2023, με το ΑΕΠ να αυξάνεται κατά 2,4% σε ετήσια βάση, υψηλότερα από τον μέσο όρο της Ευρωζώνης, κατά 0,9%. Για το έτος 2023, το ελληνικό ΑΕΠ αναμένεται να αυξηθεί με τον δεύτερο υψηλότερο ρυθμό ανάπτυξης στην Ευρωζώνη, σύμφωνα με τις πρόσφατες εκτιμήσεις της Ευρωπαϊκής Επιτροπής. Η πρόσφατη ανακοίνωση ότι η Ελληνική Δημοκρατία επανέκτησε την επενδυτική βαθμίδα, σηματοδοτεί ένα ακόμη ορόσημο για τη χώρα και τον τραπεζικό τομέα, στην πορεία σύγκλισης με τις ομόλογες ευρωπαϊκές οικονομίες.

Σε αυτό το περιβάλλον, η Τράπεζα Πειραιώς παρουσίασε ένα ακόμη ισχυρό σύνολο οικονομικών αποτελεσμάτων το 3ο τρίμηνο 2023, παράγοντας €0,21 κέρδη ανά μετοχή και 17,6% απόδοση κεφαλαίων. Ο Όμιλός μας συνέχισε να βελτιώνει όλους τους βασικούς χρηματοοικονομικούς δείκτες, με έμφαση στη διατηρήσιμη κερδοφορία λαμβάνοντας υπόψη τους αναλαμβανόμενους κινδύνους, και την ενίσχυση των εποπτικών του κεφαλαίων, μέσω της διαφοροποίησης των πηγών εσόδων, της πειθαρχημένης διαχείρισης κόστους και της προσεκτικής διαχείρισης πιστωτικού κινδύνου.

Η στρατηγική μας για την ενίσχυση των προμηθειών αποφέρει καρπούς, καθώς αυξήσαμε τα καθαρά έσοδα από προμήθειες κατά 12% το 3ο τρίμηνο και 14% το 9μηνο, ενώ η επιδίωξή μας για περαιτέρω λειτουργική αποτελεσματικότητα, μείωσε τα κόστη του 3ου τριμήνου κατά 8% σε ετήσια βάση. Η επιταχυνόμενη οργανική παραγωγή κεφαλαίου φέτος οδήγησε τον δείκτη CET1 στο 12,9%, αυξημένο κατά 1,3 ποσοστιαίες μονάδες από την αρχή του έτους, ενώ ταυτόχρονα ενσωματώνει πρόβλεψη για διανομή στους μετόχους.

Το χαρτοφυλάκιο εξυπηρετούμενων δανείων του Ομίλου μας αυξήθηκε κατά 4% ετησίως, με καθαρή πιστωτική επέκταση €830 εκατ. από την αρχή του έτους, αξιοποιώντας την ηγετική θέση του Ομίλου στην ανάληψη προγραμμάτων του Ταμείου Ανάκαμψης και Ανθεκτικότητας, με μερίδιο αγοράς 40% σε νέες εκταμιεύσεις. Καθώς το διεθνές περιβάλλον χαρακτηρίζεται από αυξανόμενη αβεβαιότητα, η ισχύς του επιχειρηματικού μας μοντέλου και των ανθρώπων μας γίνεται ολοένα και πιο σημαντική.

Είμαι βέβαιος ότι θα επιτύχουμε ή θα υπερβούμε τους στόχους μας για το 2023, δεδομένης της θετικής δυναμικής, η οποία αναμένουμε να συνεχιστεί και το 2024, διασφαλίζοντας παράλληλα το ρόλο της Τράπεζας Πειραιώς στη στήριξη των πελατών της και της ελληνικής οικονομίας ευρύτερα.”

Κυρια σημεία αποτελεσμάτων

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €531 εκατ. το 3ο τρίμηνο 2023, αυξημένα κατά 9% σε τριμηνιαία βάση, συνεχίζοντας τη θετική τάση των προηγούμενων τριμήνων, ενισχυμένα κυρίως από το ευνοϊκό περιβάλλον επιτοκίων και τη διαχείριση του κόστους καταθέσεων. Το 9μηνο 2023, τα καθαρά έσοδα από τόκους ανήλθαν σε €1.466 εκατ. αυξημένα κατά 59% σε ετήσια βάση. Το κόστος των προθεσμιακών καταθέσεων αυξήθηκε περαιτέρω το 3ο τρίμηνο 2023, φτάνοντας στο 1,8%, ενώ τον Σεπτέμβριο 2023 το μέσο κόστος των προθεσμιακών καταθέσεων διαμορφώθηκε στο 1,94% και επί του παρόντος για τις νέες προθεσμιακές καταθέσεις σε περίπου 2,0%. Συνολικά, ο δείκτης καθαρού περιθωρίου επιτοκίου διαμορφώθηκε στο 2,7% το 3ο τρίμηνο 2023, σε σύγκριση με 2,6% το προηγούμενο τρίμηνο, και κατά μέσο όρο στο 2,5% το 9μηνο 2023.

Τα καθαρά έσοδα προμηθειών διαμορφώθηκαν σε €140 εκατ. το 3ο τρίμηνο 2023, αυξημένα κατά 12% ετησίως και σταθερά τριμηνιαίως. Σε ετήσια βάση τα έσοδα από μισθώματα, κίνηση κεφαλαίων και διαχείριση περιουσιακών στοιχείων είχαν ισχυρή συνεισφορά, ενώ σε τριμηνιαία βάση η εποχικά ηπιότερη δανειακή παραγωγή επηρέασε την επίδοση. Τα καθαρά έσοδα προμηθειών διαμορφώθηκαν σε €403 εκατ. το 9μηνο 2023, 14% υψηλοτέρα σε σχέση με το 9μηνο 2022. Το 3ο τρίμηνο 2023, τα καθαρά έσοδα προμηθειών ως ποσοστό ενεργητικού ανήλθαν στο 0,72%, 11 μ.β. αυξημένα σε σύγκριση με το 3ο τρίμηνο 2022. Το εννεάμηνο 2023 τα καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού διαμορφώθηκαν σε 0,70%, εναρμονισμένα με τη στρατηγική της Τράπεζας να ενισχύσει τα έσοδα προμηθειών.

Το χαρτοφυλάκιο εξυπηρετούμενων ανοιγμάτων αυξήθηκε κατά 1% τριμηνιαίως και κατά 4% ετησίως, φτάνοντας στα €29,4 δισ. το 3ο τρίμηνο 2023. Η καθαρή πιστωτική επέκταση προήλθε από τις επιχειρήσεις, με τους κλάδους ενέργειας και μεταφορών να κατέχουν το μεγαλύτερο μερίδιο, ενώ η πιστωτική επέκταση υποστηρίχθηκε επίσης από την ισχυρή ανάληψη από την Πειραιώς, δανείων του Ταμείου Ανάκαμψης και Ανθεκτικότητας, με μερίδιο αγοράς 40% σε νέες εκταμιεύσεις. Υπάρχει επίσης σημαντική ροή έργων για το τελευταίο τρίμηνο του έτους. Σημειώνεται ότι το ποσό των δανείων προ απομειώσεων και προσαρμογών έως και τον Σεπτέμβριο 2023 περιλαμβάνει €5,9 δισ. από ομόλογα υψηλής εξοφλητικής προτεραιότητας που σχετίζονται με τις τιτλοποιήσεις χαρτοφυλακίων ΝΡΕ που έχουν ολοκληρωθεί μέχρι τώρα, και συγκεκριμένα τις συναλλαγές Phoenix, Vega, Sunrise 1 και Sunrise 2.

Οι καταθέσεις πελατών συνεχίζουν να αυξάνονται, φτάνοντας τα €58,7 δισ. στο τέλος Σεπτεμβρίου 2023, αυξημένες κατά 3% σε ετήσια βάση και κατά 0,5% σε τριμηνιαία βάση. Συνολικά, η διαφοροποιημένη και σταθερή δομή καταθέσεων του Ομίλου αποτελεί βασικό πλεονέκτημα, με τις καταθέσεις της ευρείας λιανικής βάσης να αποτελούν το 51% της συνολικής βάσης καταθέσεων.

Τα NPE του Ομίλου διατηρήθηκαν στα €2,0 δισ. στο τέλος Σεπτεμβρίου 2023, μειωμένα κατά 39% ετησίως, με συνεισφορά τόσο από την υλοποίηση του πλάνου εξυγίανσης του Ομίλου, όσο και από οργανική μείωση. Συνεπώς, ο δείκτης NPE διαμορφώθηκε στο επίπεδο του 5,5%, σημαντικά χαμηλότερος από τον Σεπτέμβριο 2022 (8,8%).

Ο δείκτης κεφαλαιακής επάρκειας Common Equity Tier 1 (CET1) του Ομίλου διαμορφώθηκε στο 12,8% στο τέλος Σεπτεμβρίου 2023, έναντι 12,2% το προηγούμενο τρίμηνο και 10,4% τον Σεπτέμβριο 2022, κυρίως λόγω οργανικής δημιουργίας κεφαλαίου. Ο συνολικός δείκτης κεφαλαίων διαμορφώθηκε στο 17,4%, υψηλότερα από τις συνολικές κεφαλαιακές απαιτήσεις, αλλά και από τις εποπτικές κατευθύνσεις. Σε pro forma επίπεδο για την ελάφρυνση σταθμισμένων με κίνδυνο στοιχείων ενεργητικού (RWA) από τις πωλήσεις NPE που θα ολοκληρωθούν την επόμενη περίοδο, ο δείκτης CET1 στο τέλος Σεπτεμβρίου 2023 διαμορφώθηκε στο 12,9% και ο συνολικός δείκτης κεφαλαίων στο 17,6%.

*Επισυνάπτονται τα αναλυτικά αποτελέσματα