Από τα τέλη Ιουλίου, μετά τις εξαιρετικές επιδόσεις του πρώτου εξαμήνου, οι μετοχές των ελληνικών τραπεζών έχουν υποχωρήσει σημαντικά, περίπου 20% κατά μέσο όρο, αναφέρει η Axia Research, υπογραμμίζοντας ότι η χρονική στιγμή μπορεί να φαίνεται περίεργη με δεδομένο ότι η Ελλάδα εξασφάλισε μία κυβέρνηση που στηρίζει τις επενδύσεις για ακόμα μία τετραετία και η DBRS αναβάθμισε τη χώρα στην επενδυτική βαθμίδα (IG) μετά από 13 χρόνια. Ίσως οι επιδόσεις επηρεάστηκαν κάπως από την παγκόσμια αβεβαιότητα και τις φυσικές καταστροφές, επισημαίνει η επενδυτική τράπεζα.

Η πρόσφατη αδικαιολόγητη βουτιά έχει οδηγήσει, ωστόσο, σε ένα ακόμα πιο ελκυστικό σημείο εισόδου για τις μετοχές τους, με τα περιθώρια ανόδου να διαμορφώνονται στο 40%-60%, προσθέτει.

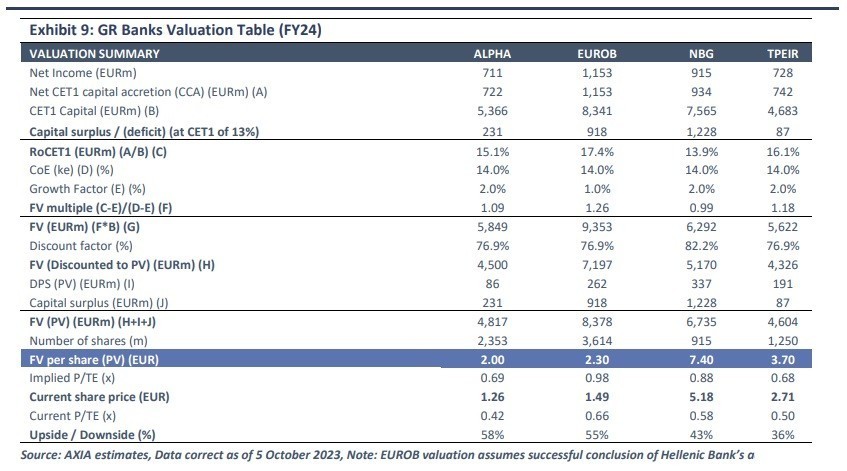

Με σημερινό της σημείωμα, οι τιμές στόχοι που θέτει η εταιρεία χρηματιστηριακών αναλύσεων για τις ελληνικές τράπεζες είναι: Alpha Bank αμετάβλητη στα 2 ευρώ και 58% περιθώριο ανόδου, Eurobank 2,3 ευρώ (από 2,4 ευρώ πριν) και περιθώριο ανόδου 55%, Εθνική Τράπεζα 7,4 ευρώ (από 7,2 ευρώ πριν) και 43% ανοδικό περιθώριο και τέλος Τράπεζα Πειραιώς 3,7 ευρώ (από 3,4 ευρώ πριν) με 36% ανοδικό περιθώριο. Όλες οι συστάσεις είναι «buy» για τις τέσσερις ελληνικές τράπεζες.

Σύμφωνα με την εταιρεία, οι συζητήσεις με τους επενδυτές έδειξαν ότι υπάρχουν πολλές λανθασμένες αντιλήψεις, όπως ότι:

α) τα καθαρά έσοδα από τόκους (NII) έχει φτάσει στο αποκορύφωμά τους και θα μειωθούν γρήγορα

β) η συρρίκνωση των δανείων 1H GR θα συνεχιστεί,

γ) το κόστος κινδύνου / ο σχηματισμός NPE μπορεί να αυξηθεί λόγω φυσικών καταστροφών και υψηλότερων επιτοκίων,

δ) το πλεόνασμα κεφαλαίου δεν θα επιτραπεί να διανεμηθεί ή να χρησιμοποιηθεί για την αύξηση της πρώτης γραμμής και

ε) οι εκποιήσεις του ΤΧΣ αποτελούν “υπερκάλυψη”.

Αυτοί οι “φόβοι” βαραίνουν αρνητικά τις μετοχές, ωστόσο η ανάλυση της Axia επισημαίνει ότι:

- τα NII θα παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα σύμφωνα με τα επιτόκια της ΕΚΤ,

-η επέκταση των χορηγήσεων θα πρέπει να επιστρέψει από το δ’ τρίμηνο και μετά, καθώς τα κεφάλαια του RRF κινητοποιούν την οικονομία, iii) το υποκείμενο κόστος κινδύνου παραμένει υγιές, ιδίως για τα εταιρικά ανοίγματα και

-οι συμμετοχές του ΤΧΣ εκκαθαρίζονται, ανοίγοντας στην πραγματικότητα την πόρτα σε μια διευρυμένη βάση επενδυτών και υψηλότερη ρευστότητα.

Ταυτόχρονα, κατά την άποψη της, η επενδυτική εταιρεία επιλέγει να αγνοήσει αρκετούς διαρθρωτικούς θετικούς παράγοντες, όπως:

i) η προαναφερθείσα πολιτική σταθερότητα και οι νέοι επενδυτές που θα έρθουν μετά την αναβάθμιση της IG,

ii) οι ισχυρές εκτιμήσεις για την αύξηση του ΑΕΠ, παρά τις έκτακτες επιδοτήσεις,

iii) η έκπληξη για τις αμοιβές και τις προμήθειες και

iv) ο δευτερογενής αντίκτυπος του RRF με την Ελλάδα να ζητά άλλα 5 δισ. ευρώ δάνεια λόγω της πρωτοφανούς ζήτησης.

Ως τελευταίο σημείο, επαναλαμβάνει την άποψη της ότι οι ελληνικές τράπεζες άρχισαν να επιδεικνύουν την ικανότητά τους να δημιουργούν αξία για τους μετόχους μέσω της χρήσης πλεονάζοντος κεφαλαίου με διάφορους τρόπους (π.χ. εξαγορές με “bolt-on”, κοινοπραξίες, επενδύσεις σε fintech, ακίνητα, δάνεια με αναπροσαρμογή).